TOP > インタビュー一覧 > 【27歳で上場企業にM&A】創業3期目での意思決定とM&Aの裏側 |出口を見据えた戦略的意思決定のプロセスとは

STARTUP M&A Circulation

M&Aを成功させるには、起業の段階から戦略的な設計が必要だ。資金調達のタイミング、バリュエーションの付け方、事業の見せ方――一つ一つの判断が、最終的な出口の可能性を左右する。

スタートアップ経営者としては、安易に調達ラウンドを重ねた結果、IPOもM&Aもできずに出口が閉ざされてしまうというリスクは避けなければならない。

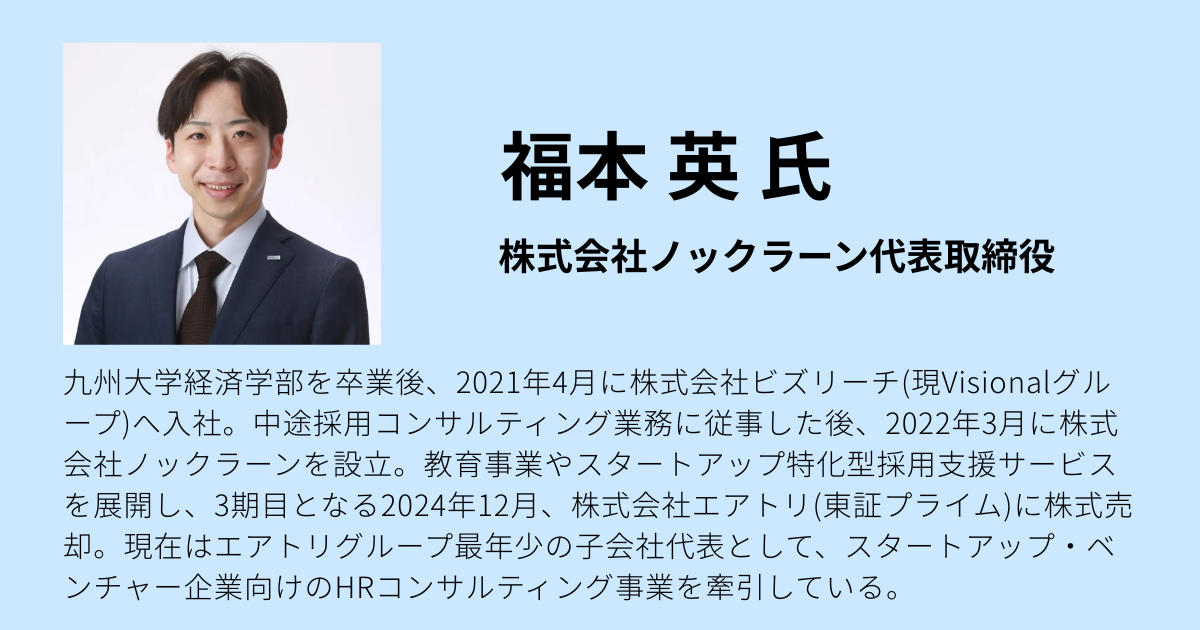

今回のトークセッションイベントでは、株式会社ノックラーン代表取締役の福本英氏をお招きし、M&A成功のために必要な視点や意思決定のプロセスを語っていただいた。

福本氏はノンエクイティで事業を成長させ、創業わずか3期目・27歳で東証プライム上場企業・株式会社エアトリへの株式譲渡を実現した起業家だ。

福本氏とのトーク内容をもとに、意思決定のプロセスや交渉のポイント・バリュエーションの考え方、さらにはM&A後のPMIまでを整理し、スタートアップ経営者に向けた実践的知見としてまとめていく。

目次

福本:私は九州大学経済学部を卒業し、新卒でビズリーチに入社しました。

ビズリーチでは1年1ヶ月ほどCS事業部のコンサルティングに従事し、2022年3月にノックラーンを創業しました。

立ち上げは教育事業からですが、こちらはすでに事業売却しており、現在はHR事業を中心にポートフォリオを組んでいます。

現在の主な事業内容は、VCと提携した投資先スタートアップ向けの採用支援サービスです。

このほか、スタートアップ中心の コミュニティ運営や、HR特化のエンタープライズ向け事業なども展開しています。

そして2024年12月、株式会社エアトリ(東証プライム上場)にM&Aでグループインしました。

本日はM&A前の意思決定やプロセス、そしてM&A後のPMIなどについてリアルにお話しできればと思っています。

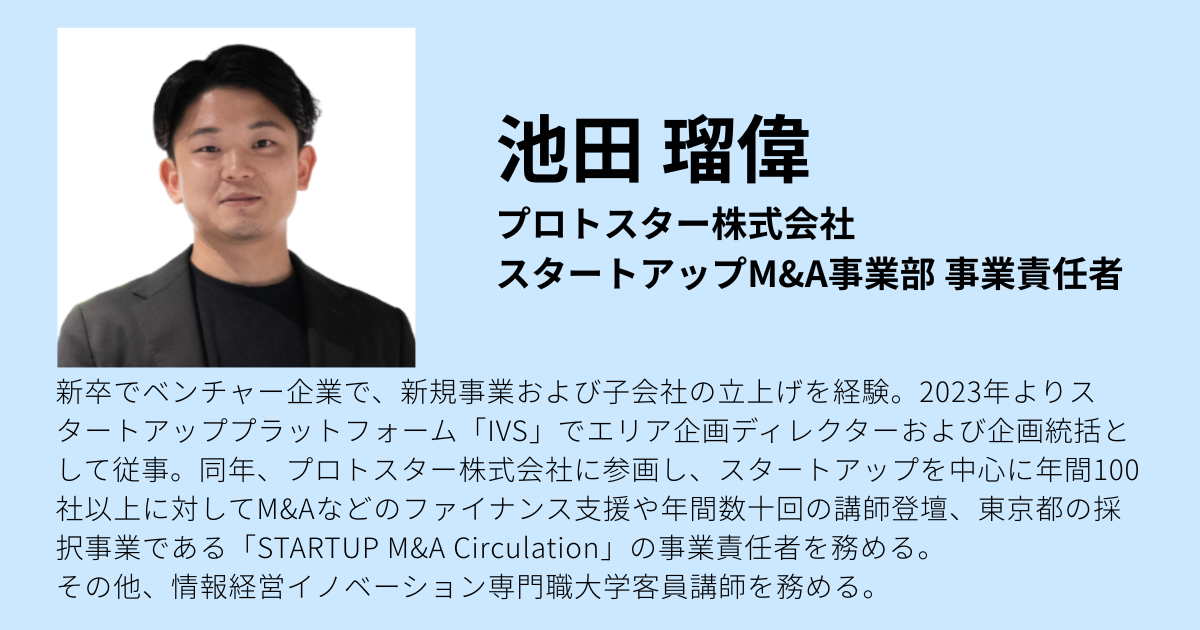

池田: プロトスター株式会社でM&Aの責任者を務めています。

事業を立ち上げて現在3年目になるのですが、累計で150社ほどのスタートアップのM&Aのご相談からご支援をさせていただいています。

私たちの特徴は、スタートアップの創業期、事業拡大期、そして出口まで、成長フェーズに合わせた包括的な支援を提供していることです。

具体的には、オープンイノベーションで事業会社や行政とスタートアップをつなぐ支援、自社メディアを通じたマーケティング・プロモーション支援、企業と投資家のマッチングプラットフォーム、そしてM&A支援を行っています。

M&A支援では、単なる仲介やFAではなく、売り手・買い手双方に対して戦略策定から伴走させていただいています。

現在は「スタートアップにとってM&Aの選択肢が当たり前に」というビジョンのもと、サミット(体験談共有イベント)・アカデミー(実践講座)・チャレンジ(専門家マッチング)という3つの柱で活動中です。

本日はサミットの一環として、創業3期目という早いタイミングでM&Aを実行された福本さんをお招きしました。

池田: ビズリーチさんに入社後1年で退職、起業というのはすごいスピード感だと思います。

まず、なぜ起業されたのか、そしてなぜその事業領域に目をつけたのかをお聞かせください。

福本:私の父親以外の親族、曾祖父くらいまでは、全員が自分で事業を作るという家系でした。

ですから私も、当たり前のように起業するものだと思っていたんです。

とはいえ本当に実行したのは、大学2年生くらいになってからですね。

スタートアップ界隈に飛び込み、事業を立ち上げる経験を積ませていただきました。

そして一度サラリーマンを挟んで、2022年に起業したという流れです。

私は大学時代にイギリスに留学したのですが、そのときに初めて日本を俯瞰的に見て、日本が好きだし、やはり教育が全ての根幹だなと感じました。

海外と日本の教育の差に目をつけ、ここにトライしていきたいと思って、最初は教育事業で起業したんです。

池田: ビズリーチさんでHR領域を経験されて、それが今の事業につながっているかと思うのですが、そこで学んだことが今の事業に活かされているのでしょうか。

また、それが事業領域を選んだきっかけの一つでもあったのでしょうか。

福本:最初は教育事業で資金調達を進めていて、VCとも話をしていました。

ただ教育事業は2015年頃にかなり資金が入っていて、私が起業した2022年には大きなリターンは望めませんでした。

VC側が期待することと私がやりたいことをうまくアラインさせることができず、無理せずにやっていくことを決断したんです。

とはいえ教育に投資するためには、キャッシュエンジンが必要です。

ビズリーチで経験した採用領域なら価値を出せると考え、HR事業を立ち上げました。

池田: スタートアップを立ち上げて事業運営していくフェーズでは、先ほどおっしゃっていたキャッシュエンジンの話があります。

資金調達を進める際、VCさんの方から声をかけてもらう機会が多かったのか、それとも自分から積極的にアプローチして機会を作っていったのか、どちらが多かったのでしょうか?

福本:両方かなと思っています。

自分から積極的に動いてVCに接触してプレゼンをするということもやっていましたし、人脈からの繋がりもありました。

また、直インターンのような形で働いていた時期があり、そこからのVC業界の繋がりでお話をいただく機会もありました。

ですから、自分から作りに行く動きと、過去の経験や人脈から得られる機会と、両軸を使いながら資金調達を進めていったという感じです。

池田: VC業界に日常的に携わっていた経験があれば、エクイティ調達の良さやメリットを感じることもあったかと思います。

あえてノンエクイティで事業を伸ばしてきたのはなぜなのでしょうか?

また、どのように事業を伸ばしていかれたのかについても教えてください。

福本: 私はノンエクイティで伸ばしてきましたが、資金調達すべきモデルと、調達しない方が良いモデルがあると考えています。

弊社の事業は調達しないと大赤字になったり、資金を投下すれば倍々に伸びたりするタイプではありません。

オペレーションを作り込み、実績を積み重ねながらポジショニングを取って伸ばしていく事業であり、数年での爆発的な成長は描きづらい。

経営の自由度を保つためにも、まずは自分たちで強いビジネスをしっかり作っていこうということで、結局調達せずにやってきました。

振り返ると、この判断は良かったと思います。

ファンド側にいた時、調達しているスタートアップ経営者が、株主からのプレッシャーや出口戦略に疲弊している姿をたくさん見てきました。

相当の覚悟があり、相性の良い領域であれば、調達は素晴らしい選択です。

ただ、そうでない限りは、自己資金でやった方が舵を取りやすいというのが正直な感想です。

池田: 福本さんは事業売却も経験されていますが、これから起業しようとしている方、今まさに資金調達をどうしようか悩んでいる起業家の方もいらっしゃると思います。

そういった方々に対して、福本さんのこれまでの経験を踏まえて、どのようなアドバイスをされていますか?

福本: 難しいですね。正解は絶対にないと思っています。

実は最近、シリーズAラウンドぐらいまで進んでいる経営者の方から、どうやってM&Aをやったんですかという相談をいただくケースもあるんです。

そこで思うのが、調達する際のバリュエーションの付き方と、M&Aのバリュエーションの付き方は結構違うということです。

調達で高いバリュエーションを付けすぎてしまうと、出口をM&Aにしようと思った時に、買い手が見つからないということが起こります。

資本選択は不確実性が高く、後戻りできません。

一歩間違えると、どこにも進めない、売りたいけれど売れないという「リビングデッド状態」になりかねない。

ですから、調達をするのであれば、相当練り込んだ上で行った方がいいと思います。

先を考えずに調達してしまい、後々すごく苦しくなっている方は少なくありません。

状況によっては、「軽々しく外部の資金を入れない方がいいのではないですか」とお伝えすることも多いですね。

池田: 福本さんはどのタイミングでM&Aを意識し始めたのでしょうか?

福本: 起業当初、M&Aは全く考えていませんでした。

上場志向もなく、自分の作りたい世界を事業として形にすることだけを考えていました。

M&Aを意識し始めたのは、HR事業が形になりつつあった2期目の途中です。

当時、事業自体は順調で顧客もついていました。

しかし、「これは自分が人生をかけてやりたいことなのか?」と自問した時、他にチャレンジしたい領域も多くある中で、どこかのタイミングでいい形で引き継いでいくのも1つの選択肢なのではないかと考えるようになりました。

それで、3期目の頭ぐらいから情報収集を始めた感じです。

池田: 3期目でM&Aをしようと意思決定するのは、かなり勇気がいることだと思うのですが、最終的にM&Aで行こうと決めたタイミングはいつでしたか?

福本: 「1社のお客さんの売上比率も当時高かったので、不確実性も高く、もし何かあったら若干成長角度が落ちるんじゃないか」となんとなく予測し始めた時です。

やはりバリュエーションをできる限り高めにつけられる、曲線の角度が高いタイミングで動いた方がいいなと思いました。

具体的には、3期目の6月半ばくらいに、動くタイミングを感覚的に決定したという感じです。

池田:そのときにはM&Aを行う目的や戦略を、ある程度固めておられたということですか?

福本: M&Aの目的は大きく2つありました。

1つ目は事業的な観点です。

当時、事業としては良いものを作れていましたが、単独では成長の限界が見えていました。

親会社のリソースやシナジーを活用して、成長を加速させたいというのが、大きな目的でした。

2つ目は年齢です。

M&Aでは、3年程度のロックアップが想定されます。

特に私のように創業者が中心となって回している事業は、覚悟が必要でした。

そこで当時考えたのが、20 代は M&A 後の事業にしっかり集中して、30 代からまた次のチャレンジをするという形です。

(M&A後はいい意味で目の前の事業に集中できており、30代以降のチャレンジはまだ白紙状態です)

私は当時27歳だったので、20代で売却すればきれいに区切りがつきます。

年齢的なタイミングも、決断する上では大事な要素だったと思います。

池田:売り手側の立場だと、会社のコンディションが良い状態で売りたいと考えるものですよね。

福本さんも、事業計画を引きながら今後の見通しを考えて、売却のタイミングを見極めていったのでしょうか?

福本: そうですね。

それほど緻密に事業計画を作っていたわけではないのですが、感覚的なところはありました。

池田: M&Aを進めるにあたって、何社くらい検討されたのですか?

選考プロセスを教えていただけますか?

福本: タイムラインで言うと、2024 年 6 月くらいに M&A 仲介 1 社に非専任で契約(2024年8月にもう1社M&A 仲介を非選任で契約)させていただいて、7 月頭くらいからトップ面談に移り、合計 6 社とトップ面談させていただきました。

上場企業が4〜5社、1社くらいが未上場で上場手前のスタートアップです。

そこから最終的に2社くらいに絞り、最終的にエアトリで進めていったという感じです。6・2・1みたいな流れでした。

自分としては最初に売りたいバリュエーションを掲げてたので、そのバリュエーションで交渉に乗れるところでないと無理だということは最初に伝えていました。

上場企業系の会社のいくつかは、バリュエーションの目線感が合わないというところで、交渉を終了しましたね。

池田: M&Aが動き始めてから、「自分たちでも伸ばせるんじゃないか」と思い直すこともあると思います。

福本さんはそのようなことはなかったのですか?

福本:あまりなかったです。

というのも、私がM&Aを決めたタイミングでは、私一人と業務委託の方しかいませんでした。

ちょうど「組織的にももっと強くしないと伸ばしづらいな」という課題感を感じていたところだったので、自力でさらに伸ばしていくということは、あまり考えませんでした。

池田: 最近、代表と役員以外は業務委託で組織を作っている方が増えましたね。

福本: 増えましたね。

そのような組織体制だったこともあり、M&Aを相談していた友人たちからは「売れないだろう」と言われていました。

しかし最終的には、6社も興味を持っていただけた。

結論として、一人でも事業の中身がきちんとしていれば売れるのかなと思います。

池田:最終的に、なぜエアトリさんを選ばれたのですか?

福本:エアトリを選んだのは、大きく3つの理由があります。

1つ目が、シナジーを手触り感のある形で感じられたことです。エアトリはスタートアップ投資の打率がよく、投資事業がうまくいっているんです。

上場を目指しているスタートアップや上場企業が集まる経営者コミュニティも立ち上げていて、弊社の採用支援事業とも相性がよく、グループの投資先や関係先への展開が具体的にイメージできました。

2つ目としては、トラクションの部分です。

創業2年半でプライム上場企業に売却した実績は、次の起業に向けた大きな武器になると考えました。

そして3つ目がバリュエーションです。

エアトリには自分の希望をしっかり聞いていただけていたので、これだったらいいかなと納得して選びました。

池田: エアトリは大きな企業グループですが、そうした規模感にも魅力を感じられましたか?

福本: M&Aを決めた理由としては大きかったですね。

実際、M&A後はプライム企業の経営者との面談や案件受注につながるケースが増えました。

また単独の企業だったら知ってもらえないことも多かったのですが、親会社がエアトリということで最初から盛り上がることもあります。

エアトリの信頼度の高さは、事業にポジティブに効いている部分ですね。

池田: それでは現在についてなのですが、 M&A後の事業は伸びていますか?

福本: M&A後1年が経ちましたが、事業は右肩上がりで伸びています。

親会社との関係も良好で、シナジーを効かせながら成長できています。

また、実は今、買い手側のM&Aも成長戦略の1つとして検討しているところです。

自社のキャッシュだけではもちろん難しいのですが、親会社の資金力を使ってやらせていただけるのも、M&Aの醍醐味だと感じています。

池田: M&Aをするまでに、「これは意識しておくべきだ」「こういう準備をしておくべきだった」と感じることはありますか?

有利な条件を引き出すための見せ方や戦略的な準備があれば、教えてください。

福本: 2つあります。

まず1つ目は、良い事業を作ることです。

見せ方だけ良くするのではなく、実態として強い事業を作る。その上で、見せ方も工夫することが大切です。

具体的には、ロックアップを避けたいなら、創業者以外でも回る体制を作っておくこと。

逆算して組織体制を整えておけば、条件交渉で有利になると思います。

もう一つは、仲介とFAの選択です。

弊社の場合は仲介経由で売却したのですが、当時はFAという選択肢があることを知りませんでした。

振り返ると、FAという選択肢を吟味した上で判断すべきだったと思います。

ただ、FAでバリュエーションが高くなりすぎると、PMIで期待値のズレや減損リスクが生じ、親会社との関係が悪化しかねません。

非常に難しいのですが、仲介とFAの両方の話をきちんと聞いて、良し悪しを判断した上で決めた方がいいと思います。

池田:福本さんご自身の今後の展望などをお聞かせください。

福本: まずは事業をしっかり成長させることが、弊社を迎え入れてくださった親会社への恩返しだと考えています。

現在は自社で新しいことにチャレンジしていてすごく充実しているのですが、その後はわかりません。

30代からまた起業する、数億円規模のファンドを立ち上げるなどの選択肢がありますが、自分としては、いずれまた起業する確率の方が高いかなと思っています。

自分のやりたい領域・信念を持っている領域で、また大きな事業を描けるといいなと思っています。

池田: ワクワクする2年間ですね。

福本: そうですね。

事業も順調に伸びていますし、面白い企業や面白い人との出会いから刺激を受けていますし、本当に今良い感じに進んでいるなと思っています。

池田: 続いて、Q&Aに移らせていただきます。

この場でぜひご質問したいという方いらっしゃいますか?

質問1:当時は考えていなかったけれど、やっておけばよかったことは?

福本: これをやっていなかったからバリュエーションに響いたとか、買い手から嫌われたみたいなことは、弊社の場合はあまりなかったです。

創業から日も浅かったですし、結構シンプルな事業をやっていました。

片付けなければいけないようなものがなかったというのは、大きかったかもしれないですね。

質問2:M&Aを前提の起業家はアリだと思いますか?

福本:アリだと思います。

今後は、「2年くらいでM&Aできる事業を作る」ということを、狙いやすい時代になっていくのではないでしょうか。

M&Aで資金とトラクションを得て、次の大きな勝負に出る。

調達を前提に大きなモデルをやりたいのであれば、M&A前提の起業も有効な戦略だと思います。

池田:ただその場合、結局M&Aで何をしたいのかというところから逆算しておいた方がいいですね。

軸がぶれてしまって、途中でリタイアするケースは珍しくありません。

事業を伸ばすのか、M&Aするのかをきちんと頭の中で整理して、そこに愚直に向き合えるかどうかが非常に重要だと思います。

福本: スタートアップM&Aが当たり前になりつつあり、マルチプルも付きづらくなっているという話がありました。

実際のところはどうなんでしょうか?

池田: その事業の市況感にもよりますし、買い手のスタンスでも変わるため、一概に言うのは難しいですね。

買い手が「このマルチプルでも買いたい」となれば、マルチプルは上がります。

「今はマルチプルがあまり期待できない」という一般論は、ちょっと違うかなと思っています。

福本: なるほど。

質問3: いずれM&Aが選択肢に出てきたときのため、「こういうところは気を付けておくべき」ということはありますか?

福本:弊社も買い手側に回ってみて思うのは、赤字事業は買われづらいということです。

M&Aでは「黒字がどれだけ見えるか」「どれだけ成長できるか」が評価の軸になります。M&Aを少しでも視野に入れているなら、きちんと決算上で利益を残しておくのは非常に大切です。

池田:福本さん、本日は貴重な体験談の共有をありがとうございました。

それでは時間になりましたので、本日のトークセッションはこれで終わりにいたします(拍手)

“裸眼のVR”で新しいバーチャル表現で池袋のカルチャーとコラボレーションするkiwamiの取り組みとは

日本のHR市場がこれから目指すべき、TalentXが描く「タレント・アクイジション」の世界

TalentX代表 鈴木貴史氏

「上場=目的達成のための手段」Kaizen Platformの創業者が語る“上場”とは

ビジネス書大賞『売上最小化、利益最大化の法則』の作家に聞く 「利益率29%の⾼収益企業を作る方法」

資金調達に新しい選択肢を。ブリッジファイナンスとしてのファクタリングを「PAY TODAY」が解説

【令和の渋沢栄一になる】エンジェル投資で日本にイノベーションを

米国新興市場上場を経て10億円を調達 「代替肉」で社会課題に取り組むネクストミーツの歩み

海外で活躍する女性起業家の実態 〜2児のママがシンガポールで起業した理由とは?株式会社ハニーベアーズ〜

湊 雅之が見る欧米と日本のSaaS業界の違い | 注目海外SaaS 6選

BtoB/SaaSベンチャー投資家 湊 雅之

広告事業だったのにコロナ禍で売り上げ上昇! 〜売り上げ90%減からの巻き返し〜

代表取締役 羅 悠鴻